Государственный бюджет как основа финансовой системы государства.

· однократность обложения, состоящая в том, что один и тот же объект может облагаться налогом одного вида только один раз за определенный законом период;

· научный подход к определению конкретной величины ставки налога, состоящий в обосновании той доли изъятия, которая позволит субъекту налога иметь доход, обеспечивающий ему нормальное развитие;

· дифференциация ставок налогообложения в зависимости от уровня дохода, которая тем не менее не должна превращаться ни в запретительную прогрессию, ни в индивидуализацию ставок;

· стабильность (устойчивость) ставок налогообложения, действующих в течение довольно длительного периода, и простота исчисления платежа;

· использование системы налоговых льгот, реально стимулирующих процессы инвестирования средств в предпринимательскую деятельность и одновременно реализующих принцип социальной справедливости, в том числе гарантирующих гражданам прожиточный минимум. Льготы не должны устанавливаться для конкретных плательщиков, они едины для всех;

· четкое распределение налогов по уровням государственного управления: федеральные, республиканские и местные.

Налоговая реформа в стране началась с принятия в декабре 1991 г. Закона «Об основах налоговой системы в РФ».

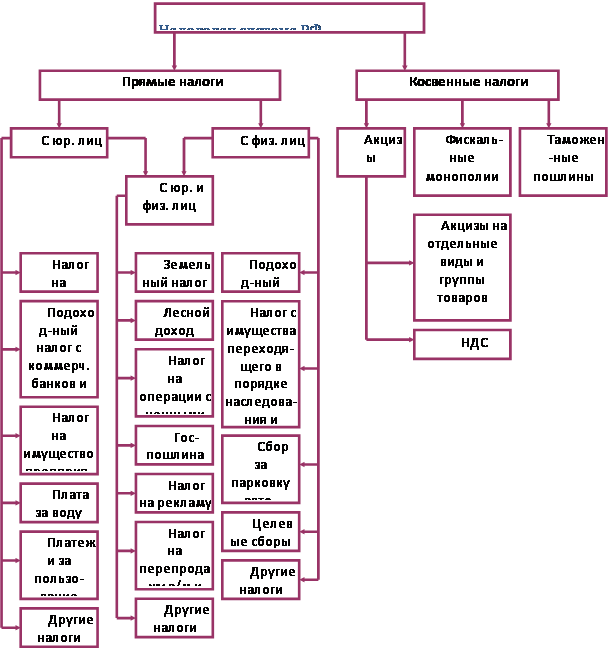

Налоговая система России строится на сочетании прямых и косвенных налогов.

Прямые налогиустанавливаются непосредственно на доход или имущество налогоплательщика.

Косвенные налоги

включаются в виде надбавки в цену товара или тарифа на услуги и оплачиваются потребителем.

При прямом налогообложении денежные отношения возникают между государством и самим плательщиком.

При косвенном - субъектом налога становится продавец товара (услуг), выступающий посредником между государством и плательщиком (потребителем товара).

Прямые налоги в свою очередь подразделяются на реальные

, уплачиваемые с отдельных видов имущества, и личные

, взимаемые с юридических и физических лиц у источника дохода или по декларации; при этом одни из прямых налогов уплачиваются только юридическими лицами, другие - только физическими, а третьи - теми и другими.

Косвенные налоги по характеру тоже неоднородны; в их составе выделяются акцизы, причем они могут быть индивидуальными (по отдельным видам и группам товаров) и универсальными, фискальные монополии и таможенные пошлины. Косвенные налоги отличаются простотой взимания; их применение дает фискальный эффект даже в условиях падения производства. Использование в единой системе разнообразных по объектам обложения и методам исчисления прямых и косвенных налогов позволяет государству полнее реализовать на практике обе функции налогов - и фискальную, и экономическую: под налоговым воздействием оказываются и имущество предприятий, создающее материально-техническую основу их деятельности, и потребляемые в производстве разные виды ресурсов, и рабочая сила, и получаемый доход.

Расходы государственного бюджета -

это экономические отношения, возникающие в связи с перераспределением фонда бюджетных средств государства и его использованием по отраслевому, целевому и территориальному назначению.

По роли в общественном производстве расходы государственного бюджета подразделяются на две части: 1 - связана с развитием материального производства, совершенствованием его отраслевой структуры;

2 - используется на содержание и дальнейшее развитие непроизводственной сферы.

С помощью бюджетных расходов государство может регулировать распределение денежных средств между материальным производством и непроизводственной сферой в соответствии с потребностями общества в области экономического и социального развития

воздействовать на стоимостную структуру общественного производства, стимулировать развитие принципиально новых отраслей экономики и видов производств.

В соответствии с общественным назначением все расходы бюджета могут быть подразделены на четыре группы: народное хозяйство, социально-культурные мероприятия, оборона, управление.